この記事でわかること

・相続税とはどんなものか

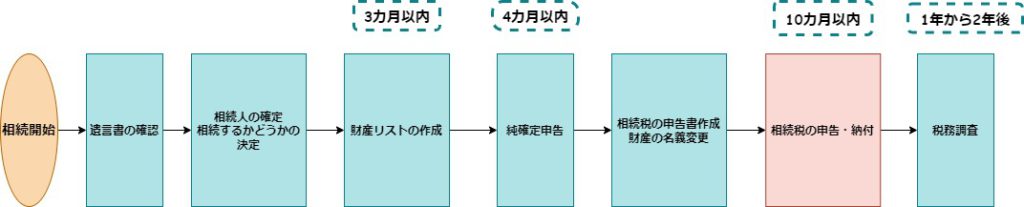

・相続税申告までの大まかな流れ

相続とは

ある人が亡くなったときに、その人の配偶者や子供などが、残された財産を引き継ぐことを相続といいます。

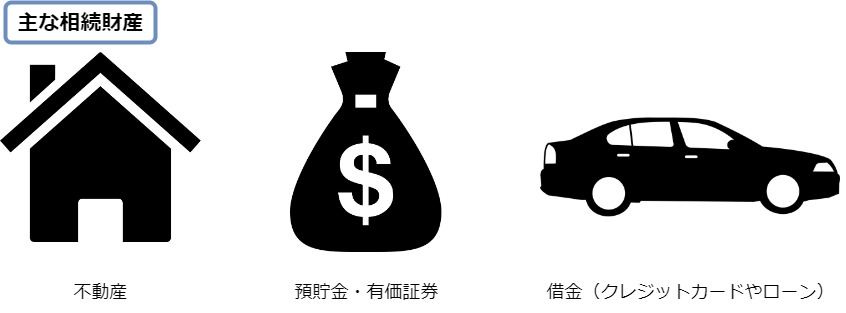

財産には現金だけでなく、家や土地、株式などお金に換算できるすべてのものが含まれます。

この財産を引き継ぐときにかかる税金が相続税です。相続を受けた人が税務署に申告して支払わなければなりません。

似ているもので贈与税がありますが、こちらは生きている人から引き継いだ財産に対する課税です。

被相続人と相続人

被相続人:亡くなった人

相続人:財産を受け取る人

相続税を知るうえでよく出てくる言葉なので覚えておきましょう!

相続の流れ

(亡くなってすぐの手続き チェックリスト)

1.相続の開始

相続開始とは、人の死亡により相続が始まることです。

一般的に相続開始日とは人が亡くなった日のことを指します。

ただし、離れて暮らしているなどして相続の開始を認知できなかった場合は、

相続の開始があったことを知った日が開始日となります。

相続税の申告・納付は、開始日の翌日から10カ月以内に行わなければなりません。

2.遺言書の有無を確認

遺言書がある場合、その内容に従って財産を分割することになります。

遺言書がない場合や遺言書が一部の財産にしか触れていない場合には遺産分割協議を行って分割します。

3.相続人の確定(相続するかどうかも)

隠れた相続人がいないか調査するため、相続人の戸籍調査を行う必要があります。

また、未成年者や認知症の人がいる場合には代理人等を選任することも必要です。

相続財産にマイナスの財産が多い場合には、相続放棄や限定承認を選択することも可能です。

その場合には、3カ月以内に家庭裁判所に申し立てをします。

(相続放棄と限定承認)

4.財産をリスト化する

遺産分割や相続税の計算を行うには、財産をきちんと整理するため財産リストを作成するとよいでしょう。

リストには、借金などのマイナスの財産も加え、概算の結果マイナスになるようなら相続放棄等を検討します。

土地や建物の価格は、相続開始時の時価で評価します。

(財産の評価方法)

5.被相続人の準確定申告

相続人は、被相続人の亡くなった日までの所得に対して、確定申告を行い所得税を納めなければなりません。

これを準確定申告といい、相続開始の翌日から4カ月以内に行わなければなりません。

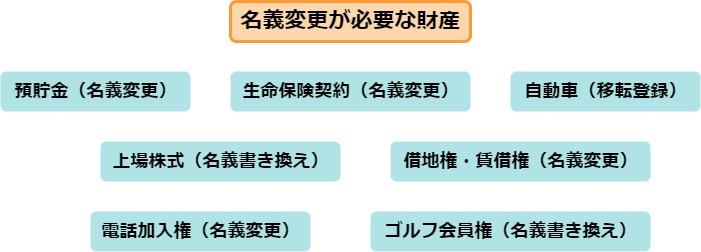

6.相続税の申告書作成 財産の名義変更

これまでに行ってきた遺産分割協議の内容をまとめます。

相続税の申告書には種類がたくさんあり、用意する書類も多いです。

作成に時間がかかるので早めに取り組みましょう。

税理士に依頼するという方法もありますので、検討してみてください。

〈〈千葉崇晶公認会計士・税理士事務所〉〉

(申告書の作成方法)

また、不動産の相続を行う場合、名義を変更する必要があります。

7.相続税の申告、納付

相続人が共同で、被相続人の住所地の税務署へ申告します。

相続税がゼロになる場合にも申告が必要です。

もし、10カ月を過ぎてしまった場合延滞税がかかります。

協議がまとまっていない場合にも分割したものとして申告し、

申告後に税額が変わる場合には修正申告又は更正の請求を行います。

8.税務調査

申告内容に問題がなければこれで終了ですが、疑問などがあれば

税務署の担当者が相続人の自宅を訪問し、調査を行うことがあります。

税務調査の時期は、申告後1年から2年後くらいまでが一般的です。

困ったときは専門家へ

相続税では、多岐にわたる財産の評価、分割方法、申告書の作成など数多くのことを考慮する必要があります。

金額も大きいためミスも許されません。

「手に負えない」と感じたら早めに税理士に相談しましょう。

また、生前から相続税がかかることが分かっている場合、相続前から相談を始めておくと円滑に対応してもらえます。

遺産分割の争いなど、法律に係る問題がある場合には弁護士へ相談します。

税理士同様、早めの相談が大切です。

まずは無料相談を利用してもよいでしょう。

税理士への相談はこちらまで⇩⇩

〈〈千葉崇晶公認会計士・税理士事務所〉〉

コメント